Faktoring zakupowy FINEA

Terminowe rozliczenia zobowiązań są znakiem firmowym każdego rzetelnego przedsiębiorcy. Dlatego Finea przygotowała faktoring zakupowy, specjalne rozwiązanie, pozwalające szybko i łatwo zapłacić za faktury kosztowe. Dowiedz się o tym więcej.

Spis treści:

- 1) Faktoring zakupowy — definicja?

- 2) Kto może skorzystać z faktoringu zakupowego?

- 3) Finansowanie poprzez faktoring zakupowy

- 4) Faktoring zakupowy — pierwsze kroki

Faktoring zakupowy — definicja

Faktoring w skrócie to finansowanie naturalnych potrzeb obrotowych przedsiębiorstwa, wynikających z potrzeby zakupu i sprzedaży towarów oraz usług. Usługa faktoringu nie jest skodyfikowana (w przeciwieństwie do np. kredytu) i pod względem doktryny prawa należy do tzw. umów mieszanych, czyli łączących różne cechy stosunków prawnych. Pozwala to firmom faktoringowym (faktorom) dość elastycznie kształtować swoją ofertę i dopasowywać ją do potrzeb finansowanych firm (faktorantów).

Faktoring zakupowy — zwany też czasami „faktoringiem odwrotnym” – polega na finansowaniu zobowiązań przedsiębiorcy. W przeciwieństwie do tradycyjnego faktoringu zaliczkowego (jawnego lub cichego), w którym finansowane są faktury sprzedażowe o odroczonym terminie płatności, faktoring zakupowy zajmuje się rozliczaniem faktur kosztowych.

W praktyce faktorant przekazuje firmie faktoringowej fakturę lub zbiór faktur z poleceniem ich opłacenia zgodnie z obowiązującymi terminami płatności. Faktor finansuje przelew ze swoich środków i oczekuje należności za płatność zgodnie z umówionym terminem.

Sprawdź także definicję mikrofaktorungu.

Kto może skorzystać z faktoringu zakupowego?

Faktoring zakupowy może być dobrym rozwiązaniem dla firm o określonej specyfice handlowej, która nie pozwala wdrożyć tradycyjnego modelu finansowania.

Przykładem zastosowania mogą być przedsiębiorcy, którzy:

• Potrzebują wydłużyć okres spłaty zobowiązań handlowych, dzięki przejęciu płatności przez faktora uzyskują dodatkowe 30-60 dni.

• Chcą dochować terminowych zobowiązań płatniczych wobec dostawców, zleceniodawców i pracowników, pomimo wystąpienia przejściowych kłopotów z płynnością.

• Sprzedają w detalu lub z krótkim terminem płatności, który nie pozwala na faktoring zaliczkowy (faktoring jawny lub faktoring cichy).

• Których należności są objęte zakazem cesji, ponieważ stanowią zabezpieczenie innego finansowania lub poręczenia.

• Których należności dopiero powstaną w związku z wykonaniem zlecenia lub świadczeniem usługi (np. realizacją projektu budowlanego) i w związku z tym nie mogą być na chwilę obecną przedmiotem tradycyjnego finansowania.

Faktoring zakupowy może być wykorzystany do sfinansowania zobowiązań określonego typu, jednakże zawsze związanych z naturalnym obrotem gospodarczym przedsiębiorstwa. Przykładowo mogą być to:

• Zobowiązania z tytułu zakupu usług wykonanych przez zleceniobiorców krajowych lub zagranicznych (patrz wyżej).

• Zobowiązania pracownicze.

• Zobowiązania finansowe z tytułu rat leasingu, najmu krótkoterminowego lub spłaty kredytu bankowego wg przyjętego harmonogramu.

• Inne zobowiązania, w tym kary umowne lub odszkodowania z tytułu naruszenia warunków wykonania zlecenia.

Przedmiotem faktoringu zakupowego nie mogą być zobowiązania podatkowe z uwagi na regulacje ustawowe.

Finansowanie poprzez faktoring

Faktoring zakupowy pozwala na sfinansowanie 100% wartości brutto zobowiązań wynikających z faktur kosztowych. Przedsiębiorca może skorzystać z jednorazowego sfinansowania pojedynczej faktury lub wielu faktur. Wysokość finansowania określa tzw. limit faktoringowy, czyli umownie określona kwota maksymalnego zaangażowania faktora.

Decyzja o przyznaniu limitu finansowania dokonywana jest na podstawie analizy pliku JPK w formacie XML oraz wyciągu bankowego za okres co najmniej 6 miesięcy. Te dane są importowane do systemu scoringowego, który wystawia rekomendację stanowiąca podstawę do decyzji o finansowaniu.

Faktoring zakupowy może wiązać się także z zabezpieczeniem w postaci poręczenia wekslowego podpisanego przed notariuszem. Twarde, majątkowe zabezpieczenia takie jak wpis hipoteczny lub inne nie są stosowane. Wynika to z założenia, że finansowane przedsiębiorstwo powinno mieć widoczną zdolność do samodzielnej spłaty zobowiązań, a odzyskiwanie środków poprzez sprzedaż przedmiotu zabezpieczenia jest zwyczajnie niepraktyczne.

Kosztem faktoringu zakupowego jest jednorazowa opłata w wysokości od 3 do 4% od wartości sfinansowanej faktury, prócz tego nie ma innych opłat.

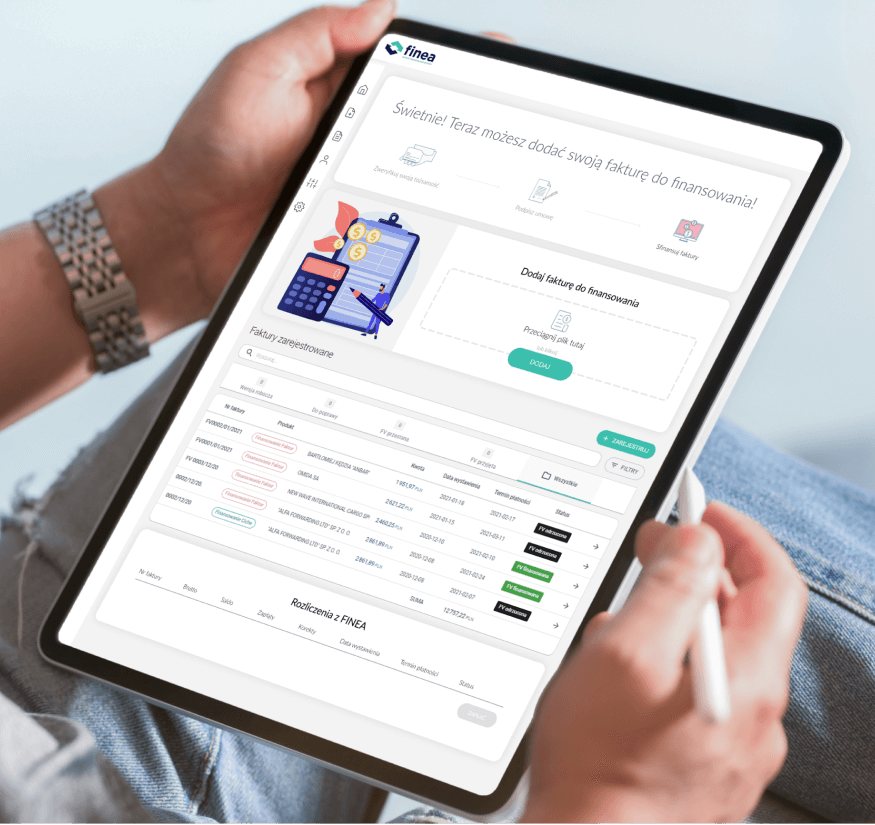

Faktoring zakupowy — pierwsze kroki

Pierwszym krokiem przedsiębiorcy rozważającego zastosowanie faktoringu zakupowego jako sposobu na sfinansowanie swoich potrzeb rozliczeniowych jest kontakt z przedstawicielem Finea. Krótkie omówienie tematu i przygotowanie ram transakcji pozwoli później na szybkie procesowanie wniosku.

Otrzymanie pozytywnej decyzji finansowej w satysfakcjonującym limicie wiąże się zawsze z dotychczasową historią przedsiębiorstwa, skalą jego operacji oraz reputacją płatniczą, czyli terminowością w rozliczeniach.