Co to jest ulga IP Box i kto może z niej skorzystać?

Ulga IP Box weszła w życie na początku 2019 roku, a przedsiębiorcy, którym przysługuje ulga IP Box, podatek dochodowy zapłacą w stawce 5%. Biorąc pod uwagę inne obowiązujące progi, jest ona atrakcyjnym rozwiązaniem dla osób prowadzących własne działalności. Nawet jeśli zostanie wprowadzona niższa stawka PIT (planowane wdrożenie lipiec 2022), ulga IP Box nadal stanowi najkorzystniejsze rozwiązanie.

Nikogo nie dziwi więc, że preferencja podatkowa IP Box cieszy się wśród przedsiębiorców tak dużym zainteresowaniem. A jednak – jak to bywa w przypadku ulg podatkowych – tylko część podatników może skorzystać z ulg IP Boxi.

Komu przysługuje ulga IP Box?

Czy z ulgi IP Box mogą skorzystać programiści?

Jak rozlicza się ulgę IP Box?

Przygotowaliśmy poradnik, w którym odpowiemy te i inne pytania! Czytaj dalej, jeśli chcesz dowiedzieć się wszystkiego, co ważne, na temat ulgi IP Box.

Ulga IP Box – co to jest? Na czym polega?

Znana również jako Patent Box oraz Innovation Box, ulga IP Box pojawiła się w polskim prawie podatkowym w styczniu 2019 roku i szybko zyskała duże zainteresowania. W ramach ulgi IP Box podatnicy działający w sektorze B+R (badań i rozwoju) mogą skorzystać z preferencyjnej formy opodatkowania. Pozwala ona rozliczać się na stawce podatkowej wynoszącej 5% pod warunkiem, że dochody uzyskiwane w ramach działalności pochodzą z praw własności intelektualnej. Warunek? Prawa muszą podlegać ochronie prawnej, na przykład przez prawo autorskie.

Ulga IP Box w jednym zdaniu:

Ulga IP Box pozwala firmom, które wytwarzają swoje prawo własności intelektualnej (Intellectual Property – IP), rozliczać zysk z tej działalności stawką preferencyjną wynoszącą 5%.

Ulga IP Box – kto może z niej skorzystać?

Powiedzieliśmy już o przedsiębiorcach działających w sektorze B+R, jednak nie jest to jedyna grupa podatników, którzy mogą skorzystać z Ulgi IP Box. Przypadki firm z innych sektorów mogą być rozpatrywane indywidualnie i interpretowane przez Dyrektora Krajowej Informacji Skarbowej. Szczególnie jeśli istnieje potwierdzenie zasadności rozliczania firmy z uwzględnieniem ulgi.

Ulga IP Box – jakie są główne wymagania?

Poznaj 5 głównych warunków ulgi IP Box

Warunek pierwszy

Przedsiębiorca,, który chce skorzystać z preferencyjnej stawki 5% musi prowadzić działalność badawczo-rozwojową.

Warunek drugi

Podatnik w ramach prowadzonej działalności badawczo-rozwojowej powinien wytwarzać swoją własność intelektualną oraz posiadać kwalifikowane prawo własności intelektualnej.

Warunek trzeci

Firma, która chce skorzystać z ulgi IP Box musi w sposób szczegółowy ewidencjonować zdarzenia gospodarcze, w tym operacje finansowe powiązane z dochodami, które zostały pozyskane w ramach wytwarzania kwalifikowanej własności intelektualnej.

Więcej informacji na ten temat przeczytasz w ustawie o CIT – art. 24e ust. 1 pkt 1 i dalszych oraz w ustawie o PIT – art. 30cb ust. 1 pkt 1 i dalszych.

Warunek czwarty

Firma powinna ponosić koszty kwalifikowane, związane z projektowaniem, wytwarzaniem i rozbudowywaniem kwalifikowanej własności intelektualnej.

Warunek piąty

Dochód, jaki firma otrzymuje w ramach kwalifikowanej własności intelektualnej musi podlegać opodatkowaniu w Polsce.

Dla wielu przedsiębiorców, którzy rozważają rozliczanie się na preferencyjnej stawce 5%, powyższe warunki wiążą się z licznymi wątpliwościami. Z tego powodu Ministerstwo Finansów opublikowało dokument Objaśnienia podatkowe z dnia 15 lipca 2019 r. dotyczące preferencyjnego opodatkowania dochodów wytwarzanych przez prawa własności intelektualnej – IP Box. Jest jednak małe utrudnienie – dokument składa się z 86 stron napisanych językiem ustawowym.

Działalność badawczo-rozwojowa

Prowadzenie działalności badawczo-rozwojowej to jeden z warunków, który trzeba spełnić, jeśli podatnik chce skorzystać z ulgi IP Box. Co to dokładnie oznacza? Odpowiedź znajduje się w wymienionych wyżej ustawach o CIT i PIT.

O działalności badawczo-rozwojowej mówimy wtedy, gdy obejmuje ono wykonywanie systematyczne badań naukowych, prac rozwojowych (albo pracy w obydwu tych obszarach) celem zwiększenia zasobów wiedzy oraz wykorzystania zdobytych umiejętności do kreowania nowych zastosowań.

Kwalifikowane prawo własności intelektualnej

Jeśli chcesz dowiedzieć się, czym jest kwalifikowane IP, znajdziesz wszystkie niezbędne informacje we wspomnianej ustawie o PIT (art. 30ca) oraz ustawie o CIT (art. 24d). Są to między innymi:

• patent,

• prawo ochronne na wzór użytkowy,

• prawo z rejestracji wzoru przemysłowego,

• prawo z rejestracji topografii układu scalonego,

• dodatkowe prawo ochronne dla patentu na produkt leczniczy lub produkt ochrony roślin,

• prawo z rejestracji produktu leczniczego i produktu leczniczego weterynaryjnego dopuszczonych do obrotu,

• wyłączne prawo, o którym mowa w ustawie z dnia 26 czerwca 2003 r. o ochronie prawnej odmian roślin (Dz. U. z 2018 r. poz. 432)

• autorskie prawo do programu komputerowego.

Ulga IP Box dla programistów

Wymienione wyżej “autorskie prawo do programu komputerowego” to punkt, który sprawia, że ulga IP Box może być dostępna dla deweloperów oprogramowania. Tym bardziej, że wielu programistów jest zatrudniona w oparciu o kontrakt B2B, a więc są oni jednocześnie przedsiębiorcami. Jednak nie każdy programista skorzysta z ulgi. Deweloperzy mogą skorzystać z ulgi IP Box, jednak muszą spełnić kilka warunków, które opisujemy poniżej.

Prawo do korzystania z kwalifikowanej własności intelektualnej

Aby skorzystać z ulgi IP Box, programista mieć prawo do użytkowania IP (na podstawie umowy licencyjnej) lub być jego współwłaścicielem. Nie jest wymagane, aby był właścicielem praw do własności intelektualnej. Kluczowe jest, aby deweloper miał indywidualny twórczy wkład w zaprojektowanie, stworzenie, rozwinięcie lub poprawę kwalifikowanego IP. Innymi słowy, brał udział przy tworzeniu IP.

Ewidencja kosztów i przychodów

Punkt, o którym pisaliśmy wyżej, jest obowiązkowy przy korzystaniu z ulgi IP Box. Programiści muszą prowadzić ewidencję kosztów i przychodów, które związane są z kwalifikowanym prawem własności intelektualnej.

To nie wszystko. Jeśli deweloper współtworzy więcej niż jedną własność intelektualną, musi ewidencjonować przychody i koszty w taki sposób, aby można było dokonać identyfikacji wszystkich przychodów, kosztów uzyskania przychodów, dochodu oraz strat. Co więcej, identyfikacja ta musi umożliwić powiązanie ich z daną własnością intelektualną, która odnosi się do znaczenia gospodarczego.

Koszty związane z działalnością B+R

Jeśli programista nie ponosi kosztów związanych z prowadzeniem działalności badawczo-gospodarczej, nie przysługuje mu ulga IP Box. Jak obliczyć, która część przychodu jest związana z kwalifikowanym IP? Można wykorzystać wskaźnik nexus (obliczany dla każdej własności intelektualnej oddzielnie).

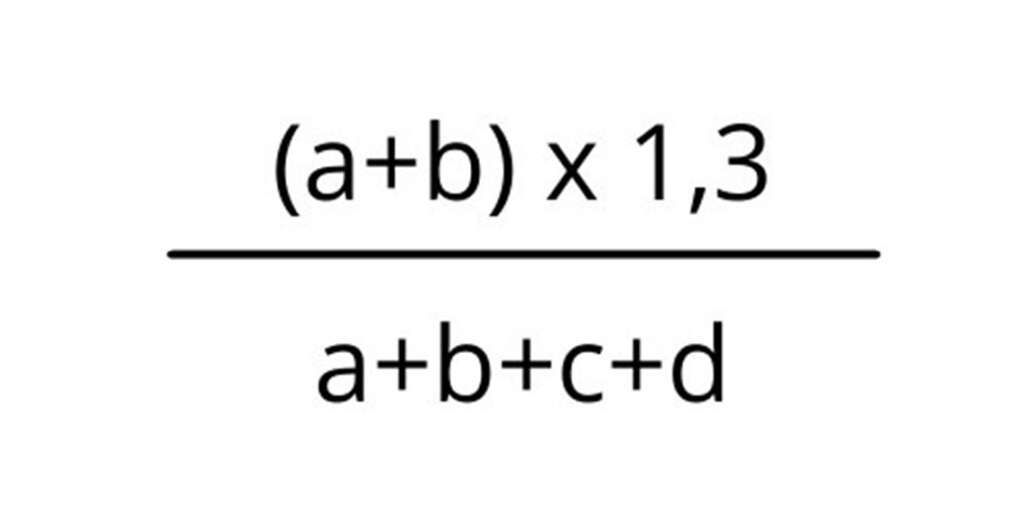

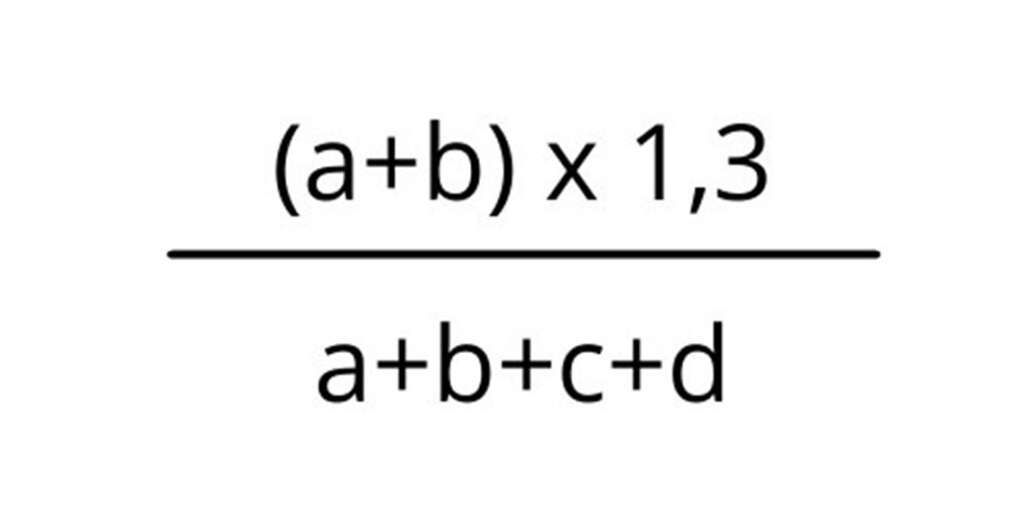

Wskaźnik nexus – jak go obliczyć?

Legenda:

a-koszty poniesione na działalność badawczo-rozwojową, związane z kwalifikowanym IP-tym, dla którego obliczamy wskaźnik nexus

b-koszty na nabycie wyników prac badawczo-rozwojowych od podmiotu niepowiązanego(podmiotów niepowiązanych)

c-koszty na nabycie wyników prac badawczo-rozwojowych od (podmiotu niepowiązanego(podmiotów powiązanych)

d-koszty na nabycie kwalifikowanego prawa własności intelektualnej

Uwaga!

W sieci znajdują się również gotowe kalkulatory, która pozwalają obliczyć wskaźnik nexus. Można z nich skorzystać, jednak należy pamiętać, że ważne jest, że jego wartość nie może przekroczyć 1.

No dobrze, znasz już wskaźnik nexus. Co dalej? należy pomnożyć jego wartość przez dochód, jaki uzyskano z kwalifikowanej własności intelektualnej uzyskany w danym roku. Wynik będzie podstawą opodatkowania stawką preferencyjną 5%.

Świadczysz usługi programistyczne i zastanawiasz się, czy przysługuje ci ulga IP Box?

Przepisów dotyczących tego, kto i w jakiej sytuacji może skorzystać z ulgi IP Box, warunków, konkretnych działań, jest wiele i są one dla wielu przedsiębiorców skomplikowane, niejasne. To wszystko sprawia, że wielu deweloperów, którzy w teorii spełniają wymagania, by skorzystać z ulgi IP Box, nie decyduje się na to w obawie, że zostaną objęci karami czy innymi negatywnymi skutkami podatkowymi.

Na szczęście istnieje sposób, by upewnić się w 100%, czy Twoja działalność kwalifikuje się do ulgi IP Box. Wystarczy złożyć wniosek o interpretację indywidualną. Jak to zrobić?

Są dwa sposoby złożenia wniosku do Dyrektora Krajowej Informacji Skarbowej. Możesz pobrać wzór dokumentu ORD-IN [tutaj], wypełnić, a następnie przesłać na adres Krajowej Informacji Skarbowej (ul. Teodora Sixta 17, 43-300 Bielsko-Biała) lub złożyć wniosek drogą elektroniczną – wejdź na [link], zaloguj się z pomocą Profilu Zaufanego lub e-dowodu, wybierz “załatw sprawę” i postępuj według instrukcji.

Ulga IP BOX – interpretacje indywidualne

Każdy może zapoznać się z wybranymi interpretacjami indywidualnymi, które Dyrektor Krajowej Informacji Skarbowej publikuje w internecie – np. tę o sygnaturze 0115-KIT3.4011.757.2020.3.JG z 6 kwietnia 2021. Uzyskać dostęp do innych interpretacji można również poprzez System Eureka, dedykowaną wyszukiwarkę, którą udostępnia Ministerstwo Finansów

Ulga IP Box – jak rozliczyć?

Ulga IP Box, podobnie jak ulga badawczo-rozwojowa są uwzględniane w rozliczeniu rocznym i występują w postaci załącznika do rozliczenia. Wykazuje się wtedy ewentualną nadpłatę w podatku PIT bądź CIT, a osoby korzystające z tej preferencji podatkowej mogą liczyć na znaczny zwrot podatku.

Ulga IP Box a Polski Ład

Nie bez powodu omawiając ulgę IP Box, podaliśmy również informację o uldze badawczo-rozwojowej. Wprowadzony w styczniu 2022 Nowy Ład umożliwia przedsiębiorcom skorzystanie z obydwu ulg jednocześnie – wcześniej podatnik musiał wybrać: albo ulga IP Box, albo ulga B+R.

Wprowadzona zmiana wiąże się z jeszcze większymi korzyściami dla osób prowadzących działalność w sektorze badawczo-rozwojowym!